IMPUESTOS EN ARGENTINA: ¿ALTOS, REGRESIVOS, PROGRESIVOS O BAJOS?

Hablamos con el hombre que frenó el impuestazo de Martín Guzmán y Marco del Pont que quisieron incluir en el acuerdo con el FMI, el Impuesto al Seguro Automotor, el Impuesto a los Envases y estuvieron a un voto de eliminar el Impuesto a las Tarjetas de Crédito en CABA, que solo en 2022 se llevó $50 millones

Se trata del presidente de la Asociación Argentina de los Contribuyentes (AAC), Jonás Torrico, quién nos respondió todas las dudas que muchos argentinos quieren saber, o por lo menos corroborar, sobre lo que se paga en impuestos. ¿Argentina paga muchos impuestos comparado contra países europeos? ¿Cuánto se queda el Estado? ¿Cuál es el problema de nuestra matriz tributaria: su regresividad o sus altos niveles? ¿Se puede recaudar más cobrando menos?

Jonás es administrador de empresas, fue Director Financiero del Centro Binacional de EEUU y co fundó la Asociación Argentina de los Contribuyentes (AAC). Gracias a él y su organización pudieron frenar varios impuestos como el planteado por el Gobierno nacional en el artículo 2 del acuerdo con el FMI, el del Seguro Automotor, el de los Envases y estuvieron a un voto de eliminar el de las Tarjetas de crédito en CABA. Junto a su organización trabaja con diferentes asociaciones de otros países. Cree que todo impuesto es malo y debería ser la última opción que tiene que tomar un Estado.

¿A qué se dedica concretamente la Asociación Argentina de Contribuyentes, que es la entidad que presidís?

La Asociación Argentina de Contribuyentes (AAC) fue creada a partir de distintos comerciantes, emprendedores, empresarios, profesionales que entendieron que era necesario que exista una representación directa de los contribuyentes en el Congreso nacional para poder lograr medidas que beneficien al contribuyente.

Hoy en día estamos en contacto con más de 50 diputados y senadores de diferentes espacios (…) Nosotros trabajamos con dos finalidades muy importantes. Una es bajar impuestos y evitar que se creen nuevos impuestos. Nosotros trabajamos para lograr un sistema tributario de bajos impuestos, que sea la base del progreso y del desarrollo de nuestra sociedad.

¿Qué tan compatible es esto con el déficit crónico que presenta el Estado argentino? porque (Mauricio) Macri cuando fue presidente bajó varios impuestos, se me ocurre Retenciones, pero después tuvieron un faltante de recaudación.

Claro que el Estado gasta más lo que recauda y los diferentes gobiernos que hemos tenido en los últimos años, han considerado que en el caso, no deben afrontar los gastos que ellos mismos crean, sino es algo que debe dar respuesta la sociedad. Eso es directamente quitarle más al trabajador, sacarle más al contribuyente.

Hace poco, estuvimos en Paraguay donde fuimos invitados por senadores nacionales del Paraguay donde hubo un encuentro para compartir y copiar casos de éxito del país hermano. Cuando le comentábamos la situación de Argentina, (…) nos decían “no puedo comprender cómo permiten que el Estado cree impuestos continuamente para cubrir los gastos que realiza”.

Esto que sucede en la Argentina es algo impensado al nivel mundial. No existe otro país que esté continuamente avanzando sobre el contribuyente. Está continuamente tratando de quitarle el fruto de su trabajo a este.

¿Por qué es que es un infierno tributario Argentina?

Primero, tenemos una gran cantidad de impuestos. A nivel internacional los países que andan mal tienen alrededor de 30 impuestos, los países que andan más o menos tienen 20, los países que andan realmente bien tienen alrededor 10 y en Argentina tenemos más de 170.

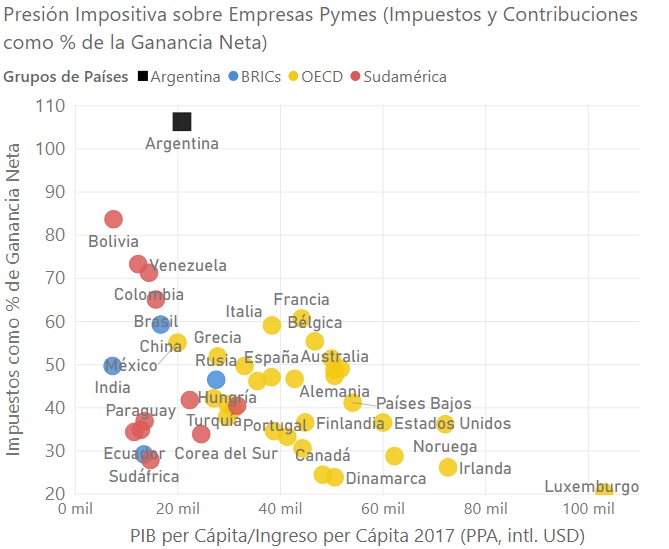

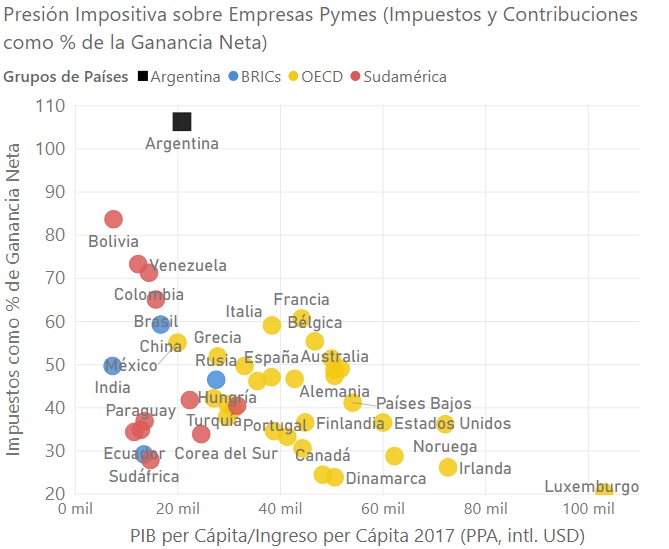

Un dato que verifica esta situación de presión fiscal, es el informe que el Banco Mundial saca un informe cada dos años, que revisa las economías de 190 países, para identificar ¿Cuáles son los países que más cobran impuestos a sus ciudadanos? Este informe se basa en crear una empresa modelo, que se replica en todos los países, y de ese dato lo que se trata de conseguir es: ¿cada 100 dólares que gana el contribuyente, o el empresario cuanto tuvo que pagar de eso en impuestos? El promedio a nivel mundial es de 48 dólares, osea, un empresario para que le queden 100 dólares, tiene que pagar 48. Cuando nos acercamos a América latina, ese número sube a 52, y el dato toma más relevancia cuando nos acercamos a Argentina y a los países limítrofes, ahí lo que vemos es que (…) en Chile, si algún empresario argentino, un comerciante digamos quiere ir a Chile a emprender para que le queden 100 dólares, solamente tiene que pagar al Estado 33 dólares, luego ya tiene 100 dólares en su bolsillo. Si nos vamos a Paraguay oscila un 25%, Brasil 68%, Bolivia 82% y en Argentina ese dato toma una relevancia que es 106 dólares. Eso quiere decir que para un comerciante le quede 100 dólares de ganancia tiene que poner 106.

Fuente: Data Driven Argentina con datos de Banco Mundial + pwc y FMI

Esto refleja la realidad que todos son conscientes, cualquier persona que haya puesto un negocio, un emprendimiento, también los políticos son conscientes de este dato, (…) lo que dice es que en Argentina si un comerciante tiene que pagar todos los impuestos que el Estado le demanda al cabo de unos meses quiebra,

Me llama la atención el caso de Brasil, que teniendo 68 dólares sobre 100, que le quedan al Estado prácticamente, aún así haya logrado tener períodos de crecimiento prolongados y una estabilidad mucho más grande y sostenida que la Argentina.

Sí, por lo pronto también es un dato, lo que hablas de cuánto te queda después de pagar impuestos para que te queden 100 dólares. Eso también tiene que ver mucho con otros datos económicos para ver en qué sitio está el país. Por ejemplo, Brasil no tiene inflación, nosotros proyectamos una inflación del 100% y veníamos del 50% hace cuatro años, y subiendo año a año también.

Entonces son datos que hay que poner en contexto… la moneda también tiene que ver, el crédito internacional (ellos ahorran en real) nosotros ahorramos en lo que podemos. Entonces, bueno, más allá de lo que le cobra el Estado a los brasileros, también tiene que ver el contexto económico, lo que tiene Argentina es que no solamente está mal en un tema, nosotros estamos mal en muchos otros.

¿Con cuántos legisladores te juntaste hasta ahora? ¿Quiénes fueron los más dispuestos a a querer bajar, o comprometerse a no crear nuevos impuestos?

Nosotros nos juntamos con legisladores con todos los espacios. Nos hemos reunido con el oficialismo, con la oposición y con los con el partidos del centro. Y lo cierto es que en estas reuniones que hemos tenido, muchos han sido interesantes en donde varios han entendido que es importante bajar impuestos. Y otros, en los que tal vez estamos más alejados, logramos tener algunos puntos en común.

Nosotros cuando trabajamos en CABA para eliminar el impuesto a las tarjetas (en CABA, el 1,2% de todo lo que se paga con tarjeta de crédito tiene un impuesto que cobra la Ciudad de Buenos Aires). Nosotros este año trabajamos para eliminarlo, y dentro de esa campaña que empezamos, nos apoyaron legisladores de la La Libertad Avanza, el Frente de Izquierda (FIT), el Frente de Todos (FdT), Diputados Unidos y Consenso Federal. Ósea tuvimos el apoyo de toda la oposición (…) y estuvimos a un voto de eliminar ese impuesto, estuvimos a un voto, logramos que 30 legisladores de CABA nos apoyen. Ese impuesto en este año (2022) va recaudar 50 millones de pesos, es una fortuna de dinero que le quitan al contribuyente, que le quitan al trabajador.

Y con el gobierno nacional es lo mismo, del gobierno nacional hemos logrado frenar varios impuestos. Por ejemplo, pudimos frenar el Impuesto al Seguro Automotor, el Impuesto a los Envases, el impuesto del artículo 2 con el FMI y actualmente estamos frenando el Impuesto a la Renta Inesperada, donde trabajamos fuertemente con los diputados de Juntos por el Cambio (JxC), y a su vez por supuesto con los diputados liberales. Esa relación está y ahora estamos muy contentos de tener esa cercanía.

¿No crees que ahí hay como una hipocresía de parte del Gobierno de CABA, que muchas veces se plega al discurso que instaló (Javier) Milei de bajar impuestos pero cuando tiene la oportunidad de hacerlo no lo hace? ¿Los impuestos de CABA son altos para los servicios que dan o son altos en general?

Con respecto a si los impuestos son altos en CABA, nosotros tenemos una mirada, nosotros entendemos que a menor cantidad de impuestos va tener mayor cantidad de recaudación a nivel nacional, mientras se siga subiendo o aumentando los impuestos eso va llevar que haya menos recaudación, porque la gente no va poder pagar, o va tratar de escapar de esa presión fiscal.

Y con respecto a cuál es la mirada que tienen los políticos sobre la presión fiscal, nosotros tenemos claro que el ciudadano está buscando una representación política que entiende al contribuyente (…) defender a la causa tiene un gran apoyo electoral.

En CABA lamentablemente eso no está sucediendo, en Nación tampoco, pero si estamos viendo casos que si lo están tomando como por ejemplo hace un tiempo tuvimos un evento con dos intendentes del interior del país, Javier Iguacel, intendente de Capitán Sarmiento, Buenos Aires y Mauricio Davico, intendente de General Belgrano, Entre Ríos, dos intendentes que bajaron impuestos fuertemente en su localidad y eso llevo a mayor recaudación y llevo a qué más gente quiere pagar, y a que los intendentes tengan mayor apoyo electoral tanto a nivel municipal como provincial y nacional porque estos dos intendentes tomaron relevancia nacional por las decisiones.

Ahí se vio concretamente la importancia y el valor de lo que es la baja de impuestos (son dos líderes de intendencias chicas que tuvieron un impacto nacional y eso hizo que comiencen a tener mayor relevancia política que estén peleando por mayores puesto en la política Argentina seguramente). Nosotros tenemos presente qué van a tener éxito y van a seguir avanzando y esto va a llevar a que cada vez mayores candidatos políticos tengan mayor relevancia.

Eso está pasando en Congreso nacional donde nosotros tenemos representantes que apoyan enfáticamente la baja de impuestos y a su vez trabajan para reducirlos.. Dentro de la asociación tenemos un programa qué se llama compromiso con el contribuyente, en dónde diferentes políticos y legisladores llevan un compromiso ante la opinión pública en donde dice que se comprometen a tres puntos: no crear nuevos impuestos, no aumentar los existentes y a su vez trabajar para reducirlos.

Hay una cierta parte de la la academia y del periodismo que cuando habla del sistema tributario argentino no hace hincapié en sean altos los impuestos, sino que se trata de una matriz regresiva y ejemplifican con el Impuesto a las Ganancias que representa el 50% de la recaudación. ¿Qué opinión te merece esto de que sean regresivos pero no altos?

Nosotros en particular y en general tenemos una visión: nosotros creemos en general que que ningún impuesto sirve que todos los impuestos son malos, (…) no hay impuestos buenos

Un impuesto significa quitarle el dinero a una persona que lo trabajo por ese recurso. Por eso, es que no hay impuestos buenos o malos, el impuesto es un avance sobre la propiedad privada, la propiedad privada es un derecho humano, avanzar sobre un derecho humano tiene que ser de las últimas cosas en la actualidad y más Argentina.

Entonces en esa visión, (…) ningún impuesto es bueno, cualquier impuesto es un avance sobre la propiedad es avasallar los derechos humanos qué tiene una persona. Entonces en esa línea trabajamos para eliminarlos, nosotros trabajamos para eliminar todo tipo de impuestos (para eliminarlo y reducirlos) luego al frente tendremos gente que quiera subirlos, o trataran de crear impuestos razonables, nosotros siempre vamos a trabajar para la baja. Lo que se ocupa una asociación de contribuyentes a nivel general es de defender a los contribuyentes, nosotros siempre vamos a trabajar para eliminar impuestos, siempre pasaremos del IVA del 21% al 20%, del 19% al 15%, a llegar a todo lo posible que se pueda en nuestro caso y habrá otras personas organizaciones que tratarán de subirlos.

Esa diferenciación de si es regresivo o progresivo o afecta a los más ricos, o a los pobres, nosotros creemos que los aumentos afectan en general porque les quitan recursos que pueden volver a la economía.

¿Los jueces deberían pagar Ganancias?

No tenemos esa visión tan negativa, tan agresiva contra la persona que trabaja, contra la persona que genera riqueza. Si tenemos un sector que se pudo liberar de ese impuesto horrible, es un impuesto horrible, es un impuesto al trabajo. En Argentina un país pobre, digamos que pagar un impuesto para trabajar, la verdad es muy difícil defender este impuesto. Esa es la visión que tenemos sobre el Impuesto a las Ganancias y es más, nosotros trabajamos para eliminar el Impuesto a las Ganancias.

Vuelvo sobre lo que te había preguntado al principio, si o si se va necesitar hacer un recorte en algunas áreas para poder bajar esos impuestos ¿Cómo se va solventar esa parte? ¿Crees que la asociación se debería ocupar de eso?

Algunos quieren comenzar bajando impuestos, otros bajar el gasto, es una charla que no es constructiva porque es un círculo que se va prolongando. Nosotros lo que entendemos, a los primeros los que le decimos es hacelo, querés comenzar por el gasto comenzá por el gasto, querés empezar por bajar impuestos bajá impuestos, pero empezá a hacer algo, no se queden con esta duda constante de qué es lo que querés hacer.

En lo que respecta a la organización nosotros tenemos claro, que definitivamente se puede bajar impuestos y después bajar el gasto porque es algo que sucede en cualquier instancia de presupuesto a nivel tanto del sector privado como del sector público. Los presupuestos se realizan en base a cuanto se estiman como recursos, ya sean ventas de la empresa o recursos tributarios en el Estado. Entonces, desde ya que se puede bajar impuestos y luego ir hacia la baja del gasto.

Desde ya, que desde la asociación entendemos que se puede comenzar con la baja de impuestos, sin esperar que haya una baja de gasto porque lo que vemos permanentemente es que en esta discusión de bajar el gasto al final se termina estirando la decisión y no se termina haciendo nunca más, y a su vez algo que no tienen presente es que la baja de impuestos genera mayor recaudación.

En Francia, Dinamarca, Bélgica, Suecia, Finlandia, Italia, Austria, Grecia y Países Bajos cobran más impuestos en relación al PBI que Argentina. Si estas sociedades que cobran más impuestos en relación al PBI han podido hacer avances ¿Puede ser que haya una posibilidad de lograr avances como en esas sociedades, siendo más eficientes en la distribución de los recursos, además de bajar impuestos?

Me imagino que estás hablando de un dato que es muy importante y que hay que leerlo correctamente, que es sobre la recaudación tributarias sobre el PBI este dato lo que dice es supuestamente cuánto se lleva el estado de lo que se produce dentro de un país. En ese índice, que es muy interesante, dice que países del primer mundo como Alemania, España, Italia o Inglaterra cobran mucho más impuestos que nosotros y que recaudan mucho más sobre el PBI y nosotros mucho menos. Es lo que dice este indicador.

Acá por ejemplo dice que Francia recauda el 46% del PBI mientras Argentina recauda el 30%. Este dato en Argentina no se lee de la manera correcta, acá lo que se está diciendo es que Francia recauda el 46% de todo lo que se produce y Argentina solamente el 30% entonces uno que no está el día puede pensar rápidamente que Francia paga más impuestos de Argentina y nosotros menos impuestos que Francia, lamentablemente eso no es así. Porque este dato lo que transmite tiene que ver con todo lo producido en el país pero Argentina lamentablemente con la presión fiscal que tenemos, alrededor del 50% de la Argentina de todo lo que se produce es en negro. Acá lo que se está comparando es un país como Francia en donde el 100% está bancarizado, donde todo se hace por transacción bancaria y pagan impuestos cuando en Argentina es tan alta (la presión fiscal) tan profunda y tan dura que los argentinos tratan de huir de esta presión fiscal evadiendo.

Esto es lo que es la realidad y lo que sabe cualquier persona cualquier persona que tiene un negocio y todos los comerciantes saben, todos los diferentes diputados y senadores saben que la Argentina tiene alrededor del 50% del mercado en negro, de la economía en negro. Comparando un 46% sobre un 100 que está en blanco en Francia con un 30% qué está pagando solamente el 50% de la población.

Es es más el dato real de la realidad que hay mirar, que hay que revisar no se llama recaudación sobre PBI, sino hay uno muy interesante que se llama esfuerzo fiscal, (…) el que sí analiza cuánto es el porcentaje de economías en negro en cada país.

Cuándo vemos ese dato en estos países como Francia o Alemania bajan un montón del 46% pasan a un 30% por ejemplo. En Francia o Alemania es mucho más sencillo pagar impuestos, primero, porque son muchos los que pagan, segundo, los servicios se ven reflejados en los impuestos que pagan pero acá en Argentina pagamos impuestos altos muy altos por servicios que no se ven que no existen y cuando vemos ese informe que se llama esfuerzo fiscal pasa del 30% a un 70% de presión fiscal porque la poca gente que puede pagar, paga un montón porque pagan el 70% de la presión fiscal que tenemos.

Lo que tenemos muy presente nosotros es que el sistema tributario está hecho para que sea difícil de entender, dentro de la asociación tenemos diferentes contadores de gran conocimiento. Y ellos nos dicen es muy difícil seguirle el día a día a todas las regulaciones, a todos los procesos. En los diferentes países con los que trabajamos y tenemos contacto, los ciudadanos estadounidenses, de Australia realizan su declaración jurada de impuestos ellos mismos, no necesitan contador, un posgrado y una maestría de impuestos por hacerla son impuestos sencillos, fácil de cobrar, fáciles de entender para que el ciudadano pagué y sepa lo que paga.

Entonces, bueno, claramente son muchas cosas que tienen que ver. Por eso, venimos trabajando para crear esta nueva tendencia tributaria que ayude al ciudadano, que ayude el contribuyente y lleve a la baja de impuestos, que esto va a generar un sistema tributario que permita a la sociedad que progrese y que genere mayor bienestar para todos.

-

LA IDENTIDAD Y EL NÚMERO DE DESAPARECIDOS DE LA DICTADURA

El Gobierno nacional, con fuerte protagonismo de la vicepresidente, Victoria Villarruel, ha tomado una clara posición respecto a la violación de los DDHH: si son derecha no importan. Para ello, desconocen cifras de informes de EE.UU., de Chile y de los propios campos de detencion, hablan de "excesos" y retrotraen la discusión a una época previa a la dictadura

- marzo 24, 2024 -

PATRICIA BULLRICH EN PIE DE GUERRA CON MOVIMIENTOS SOCIALES

La ministra de Seguridad dio a conocer denuncias contra dirigentes de organizaciones sociales que amenazaban con sacar planes a beneficiarios si no iban a marchas

- febrero 22, 2024 -

LOS MINISTROS DE MILEI: LA MANO DE EURNEKIAN (2)

La incorporación de gente cercana al empresario armenio es un hecho en el Gobierno: ex directivos de sus empresas o abogados de la firma tendrán a cargo ministerios a los que antes acudían por licitaciones

- diciembre 19, 2023

Editor jefe en El Punto Medio, especialista en periodismo de investigación, con experiencia en gráfica, radio y portales digitales.

Periodista y Lic. en Comunicación Social por el Colegio Universitario de Periodismo (CUP) y la Universidad Católica de Santiago del Estero (UCSE).